Hipoteca y préstamo hipotecario: qué es y cuáles son las condiciones para obtener una hipoteca en 2019 + instrucciones sobre cómo calcular un préstamo hipotecario en línea

Hoy hablaremos de hipoteca y préstamo hipotecario: qué es, cómo calcular una hipoteca en línea, cuáles son las condiciones para obtener una hipoteca en 2019, qué programas de préstamos hipotecarios ofrecen los principales bancos.

La publicación será útil para cualquier persona que haya decidido solicitar una hipoteca o simplemente esté pensando en esa oportunidad. Sería útil leer el artículo a las personas que desean ampliar sus conocimientos en el campo de las finanzas. Por lo tanto, recomendamos que absolutamente todos no pierdan el tiempo, ¡sino que comiencen a leer!

Entonces, del artículo presentado aprenderás:

- ¿Qué es un préstamo hipotecario y cuáles son las ventajas y desventajas de una hipoteca?

- ¿Qué son los programas especiales de préstamos hipotecarios?

- ¿Cuáles son los pasos necesarios para tramitar una hipoteca?

- Las principales condiciones para emitir una hipoteca en Rusia;

- ¿Cuáles son las características de calcular los pagos de un préstamo hipotecario?

- Qué bancos ofrecen las mejores condiciones;

- A quién contactar para obtener ayuda para obtener una hipoteca.

Además, al final del artículo, los lectores encontrarán respuestas a las preguntas más populares sobre préstamos hipotecarios.

La publicación resultó ser bastante voluminosa, así que usa el contenido.

Acerca de qué es una hipoteca, cuáles son las condiciones para obtener un préstamo hipotecario en los principales bancos rusos, cómo puede calcular rápidamente una hipoteca en línea y también qué programas hipotecarios existen; lo diremos en este número

Acerca de qué es una hipoteca, cuáles son las condiciones para obtener un préstamo hipotecario en los principales bancos rusos, cómo puede calcular rápidamente una hipoteca en línea y también qué programas hipotecarios existen; lo diremos en este número

1. Qué es una hipoteca en palabras simples: una visión general del concepto y su esencia

¿Qué es una hipoteca?

Hipoteca - Este es un tipo especial de garantía diseñada para asegurar al prestamista contra una posible no devolución de fondos. En este caso, la propiedad comprada se utiliza como garantía.

Tradicionalmente, las hipotecas usan bienes raíces: apartamento, edificio residencial, compartir en la propiedad.

Al registrar una hipoteca, la propiedad del derecho de propiedad pertenece al comprador. Además, debido al hecho de que es una promesa, el acreedor tiene el derecho en caso de incumplimiento por parte del prestatario de sus obligaciones. demandar bienes inmuebles a su favor.

Además, el propietario no tiene derecho a disponer de la propiedad a su discreción. Sin un acuerdo con una institución de crédito, no puede vender o donar bienes inmuebles gravados con una prenda.

1.1. El significado de las hipotecas

La característica principal de una hipoteca es prenda. Su presencia es una condición esencial para la existencia de este concepto económico.

Debe entenderse que no solo la propiedad comprada, sino también la propiedad del prestatario puede convertirse en una garantía.

Por ejemplo, los bancos no siempre están dispuestos a acordar préstamos. vivienda en construcción, porque el derecho de propiedad aún no se ha registrado para él. Entonces, es imposible imponer un gravamen.

El proceso se vuelve mucho más simple si el prestatario potencial ofrece organizar un apartamento que ya es de su propiedad como garantía.

Al finalizar la construcción y la puesta en marcha de los bienes inmuebles, puede vender el objeto de la prenda con el permiso del banco para pagar el préstamo. Otra opción es mantener la carga hasta el pleno cumplimiento de las obligaciones. En este caso, el prestatario se convierte en el propietario de dos apartamentos.

Los financiadores de hipotecas comprenden dos categorías económicas: prenda de propiedad, así como emitido debajo de él préstamo en efectivo.

Al mismo tiempo, se pueden distinguir varios signos que son característicos de una hipoteca:

- el diseño se rige por las leyes federales;

- la naturaleza objetivo, es decir, al solicitar un préstamo para un apartamento, no funcionará gastar dinero en la compra de otra cosa;

- largo plazo del préstamo (hasta 50 años de edad);

- tasas de interés más bajas en comparación con los préstamos no específicos.

Teóricamente, existe la posibilidad de obtener una hipoteca y la adquisición de otra propiedad (por ejemplobienes de lujo), así como matrículas y tarifas de tratamiento. Sin embargo, tales programas no son populares en Rusia.

1.2. Historia de desarrollo

Los historiadores coinciden en que el término hipoteca ocurrió hace mucho tiempo, aproximadamente en 5 000 año a.

Luego en la antigua Grecia llamaron a la hipoteca pilar, que se instaló en el terreno del prestatario. Contenía información relacionada con el tema de la promesa. Además, los préstamos garantizados por bienes inmuebles se emitieron en el antiguo Egipto.

En nuestro país, la hipoteca en el sentido moderno apareció no hace mucho tiempo. Comprar apartamentos a crédito contra la fianza solo fue posible al final 90años

El ímpetu para esto fue la adopción de en 1998 Ley de hipotecas. Es hasta el día de hoy que actúa como el principal acto legislativo que rige la ejecución de los acuerdos hipotecarios.

1.3. Las ventajas y desventajas de las hipotecas.

Para la mayoría de los residentes de nuestro país, el registro de hipotecas es la única forma de convertirse en propietario de un apartamento hoy, y no en un futuro lejano. Esto lleva a una demanda constante de programas hipotecarios.

Los especialistas destacan una serie de los beneficiosque obtienen los prestatarios cuando solicitan una hipoteca:

- Adquiriendo su propia casa con el máximo beneficio disponible para aquellos que son elegibles para recibir hipotecas preferenciales. En Rusia, los jóvenes especialistas, los militares y los ciudadanos que crían a más de un niño pueden aprovechar los programas especiales.

- Resolver problemas de vivienda lo antes posible. El uso de una hipoteca le permite abandonar la acumulación de fondos a largo plazo para su propio departamento. Además, la necesidad de dar grandes cantidades de dinero a un extraño mensualmente a medida que desaparecen los pagos de alquiler.

- Para algunos, el registro de la hipoteca le permite invertir en bienes raíces. Dicha propiedad rara vez baja de precio y, a la larga, el crecimiento en el valor de los apartamentos no se detiene. Al comprar una propiedad, el prestatario tiene la oportunidad de realizarla en el futuro a un costo mayor. Al mismo tiempo, será posible no solo pagar la deuda de la hipoteca, sino también obtener ganancias tangibles.

A pesar de las importantes ventajas, la hipoteca tiene una serie de desventajas:

- Puede ser bastante difícil obtener una hipoteca. Muchas organizaciones de crédito revisan a los prestatarios tan a fondo que es difícil obtener una decisión positiva.

- Alto tamaño de sobrepagos. En relación con el registro de una hipoteca por un período prolongado, puede ser igual al monto original del préstamo.

- El propietario tiene derechos limitados para deshacerse de la garantía.

- El período de reembolso del préstamo suele ser bastante largo. No todos están listos para hacer pagos impresionantes cada mes durante 10-30 años.

- Existe el riesgo de perder el apartamento. Si, por algún motivo, el prestatario no cumple con sus obligaciones bajo la hipoteca, el banco tiene derecho a través de la corte a recoger o vender el objeto del compromiso en una subasta.

Las estadísticas muestran que no puede permitirse comprar una casa con una hipoteca. 5% de ciudadanos rusos. Al mismo tiempo, la mayoría de ellos elaboran préstamos en condiciones favorables.

2. ¿Hay alguna diferencia entre los conceptos de hipoteca e hipoteca?

La mayoría de los ciudadanos no pueden permitirse comprar un departamento por dinero en efectivo. Es por eso que las estadísticas muestran que mas que 50% Todas las transacciones inmobiliarias se realizan mediante el registro de préstamos hipotecarios. Con más detalle sobre cómo comprar un apartamento con una hipoteca: dónde comenzar y cómo proceder al comprar una casa a crédito, escribimos en un artículo anterior.

No todos conocen esos conceptos hipotecas y préstamo hipotecario desigual

Préstamo hipotecario - Este es un componente importante del sistema hipotecario, que involucra a un banco que emite un préstamo contra garantía en forma de prenda de bienes inmuebles.

Resulta que, al emitir un préstamo, una organización bancaria, para garantizar la devolución de los fondos emitidos, prepara el apartamento comprado como una prenda. Son bienes inmuebles comprados con fondos prestados en la situación descrita anteriormente que actúa hipoteca.

Bajo hipoteca Comprender una cierta forma de garantía. Con ella, la propiedad adquirida pertenece al deudor y es utilizada por él, pero se le impone un gravamen.

Resulta que si el deudor se niega a hacer los pagos del préstamo, el prestamista tiene el derecho de vender la propiedad para pagar los fondos otorgados como préstamo.

Resumen de los principales tipos de préstamos hipotecarios en Rusia

Resumen de los principales tipos de préstamos hipotecarios en Rusia

3. Los principales tipos de hipotecas e hipotecas

Hoy, para muchos, los préstamos hipotecarios son la única forma de resolver el problema de la vivienda. Por lo tanto, la demanda de este servicio financiero aumenta constantemente.

En tales circunstancias, para atraer la mayor cantidad de clientes posible, los bancos lanzan todo en el mercado. nuevos programas. Al mismo tiempo, a un gran número de clientes no solo les resulta difícil decidir qué programa será óptimo para ellos, sino que tampoco saben cuáles son sus diferencias fundamentales.

Préstamos hipotecarios - el concepto es multifacético, por lo tanto, dependiendo de varias características, se distingue una gran cantidad de clasificaciones:

- con el propósito de prestar;

- dependiendo de la moneda del préstamo;

- por tipo de propiedad a ser comprada;

- por el método de cálculo de pagos mensuales.

Esta no es una lista completa, y cada clasificación tiene derecho a existir.

Algunos expertos prefieren resaltar grupos hipotecariosbasado en su definición como colateral inmobiliario.

De acuerdo con este principio, se pueden distinguir dos grupos:

- hipoteca sobre la seguridad de la propiedad propiedad;

- Con mucha más frecuencia, quienes no tienen nada toman un préstamo, por lo tanto, un préstamo garantizado por una propiedad comprada es más popular.

Si la hipoteca se emite de la primera manera, el prestatario recibe los siguientes beneficios:

- tasa más baja;

- La posibilidad de malversación de fondos.

Al solicitar una hipoteca sobre la seguridad de la propiedad adquiridapor el contrario, el préstamo está dirigido exclusivamente. Es decir, no puede comprar nada excepto un departamento con el dinero recibido, además, debe ser aprobado por el banco. Lea cómo obtener un préstamo hipotecario garantizado por un apartamento en un artículo separado.

Hoy, una gran cantidad de organizaciones de crédito coexisten en el mercado. Naturalmente, esto lleva a una enorme competencia.

Cada banco busca desarrollar varios programas de préstamos hipotecariosque será único y será popular entre los prestatarios.

Los programas de préstamos se llaman de manera diferente, pero la mayoría de las veces los nombres reflejan método de producción cualquiera el objetivo. En el primer caso los nombres son más de naturaleza publicitaria. En el segundo - reflejan el verdadero propósito de la hipoteca.

Para fines de registro, se acostumbra distinguir:

- Préstamo para la compra de un departamento en el mercado secundario. Uno de los más comunes en la actualidad. Se caracteriza condiciones óptimas, tasa de interés favorable. Además, este tipo de hipoteca tiene un diseño rápido. Muchos bancos ofrecen varias variedades de hipotecas para la compra de viviendas en el mercado secundario, según las cuales se ofrecen ciertos beneficios para algunos grupos de prestatarios.

- Préstamo hipotecario para bienes inmuebles en construcción hace posible la compra de vivienda al momento de su construcción. Debe entenderse que el desarrollador debe estar acreditado por la organización emisora del préstamo. Para el banco en este caso, no solo existe el riesgo de incumplimiento, sino también la probabilidad de que la construcción no se complete. Por lo tanto, para programas similares oferta más alta. Naturalmente, esto lleva a un aumento en el sobrepago. Sin embargo, hay una ventaja para el prestatario: se puede comprar un apartamento a un costo mucho menor.

- Hipoteca para construir una casa emitido para aquellos que tienen una parcela de tierra. Tal préstamo le permite construir una casa privada.

- Préstamo para la compra de bienes inmuebles suburbanos te permite convertirte en propietario casa adosada, casa de campo, la tierra o cabaña. En el mercado hay propuestas desarrolladas por organizaciones de crédito con el apoyo de desarrolladores. Dichos programas brindan la oportunidad de comprar propiedades residenciales en áreas ecológicamente limpias a precios asequibles.

Resulta que el prestatario, para facilitar la elección entre la variedad de programas hipotecarios, debe decidir qué propiedad usará como garantía.

Después de eso, en la sucursal del banco, en su sitio web o en los recursos de Internet para buscar préstamos, es necesario seleccionar un programa correspondiente a los objetivos. Es decir, debe tenerse en cuenta aquellos programas que le permiten comprar el tipo de inmueble deseado.

Programas hipotecarios para familias jóvenes, empleados estatales, funcionarios públicos, jóvenes profesionales.

Programas hipotecarios para familias jóvenes, empleados estatales, funcionarios públicos, jóvenes profesionales.

4. Programas especiales de préstamos hipotecarios: una descripción general de los programas hipotecarios TOP-4

En Rusia, no solo hay programas hipotecarios estándar (básicos)para lo cual cualquiera puede solicitar, pero especialdestinado a ayudar en la compra de viviendas para ciertas categorías de ciudadanos. Una característica distintiva de tal hipoteca es el apoyo del gobierno.

1) Hipoteca con apoyo estatal

El propósito de los préstamos hipotecarios con apoyo estatal es ayudar a resolver los problemas de vivienda, que están destinados a ciudadanos socialmente vulnerables.

Estos incluyen:

- familias pertenecientes a familias numerosas;

- ciudadanos criados en orfanatos;

- empleados del sector público mal pagados;

- personas discapacitadas;

- otras categorías de ciudadanos que no pueden comprar una vivienda sin la ayuda del estado.

Para aprovechar la oportunidad de solicitar una hipoteca social, los ciudadanos deben ser colocados en girar para mejorar las condiciones de vida.

Existen varios tipos de asistencia provistos por el estado:

- un subsidio que puede usarse tanto para pagar una hipoteca existente como para hacer un pago inicial;

- tasa de interés más baja en un préstamo hipotecario;

- venta a crédito de bienes inmuebles a un costo reducido.

Un ciudadano no tiene derecho a elegir independientemente qué tipo de ayuda debería preferir. Esta decisión la toman las autoridades locales.

2) hipoteca militar

Para los militares que participan en el programa del sistema de hipotecas acumulativas, es posible utilizar el programa para comprar apartamentos "Hipoteca militar". Tales préstamos son apoyados por el estado.

A una cuenta especial, los militares son transferidos subsidiosque están destinados a la compra de bienes inmuebles residenciales. Además, con 2016 años, los militares tuvieron la oportunidad de elegir la región de adquisición de viviendas, así como el tipo de propiedad.

3) Hipoteca para una familia joven

Otro tipo de hipoteca social es una hipoteca para una familia joven. La acción de este programa fue planeada para cesar en 2015 año Sin embargo, las condiciones fueron editadas y la hipoteca para la joven familia se extendió. Por el momento, está previsto que el programa opere hasta 2020 años

El derecho a usar este tipo de hipoteca es para familias que cumplen con los siguientes requisitos:

- uno de los cónyuges es más joven 35 años de edad

- Reconocimiento oficial de la familia que necesita mejores condiciones de vivienda.

El programa ofrece la posibilidad de utilizar fondos subsidiados como contribución a un préstamo hipotecario. Además, la cantidad máxima de ayuda estatal es 30% del costo de la vivienda.

4) Hipoteca para jóvenes profesionales

Este programa está diseñado para ayudar con la compra de viviendas. empleados presupuestario esferascuya edad no excede 35 años de edad Uno de los programas en esta categoría es el Hogar del maestro.

Las categorías de ciudadanos con derecho a participar en el programa reciben una tasa de interés reducida y otros términos preferenciales.

Aquellos que planean aprovechar el programa de hipotecas sociales deben saber que, además de programas federales tambien hay programas especiales en las regionesdesarrollado por las autoridades locales. Es en estas organizaciones donde puede aprender sobre los programas existentes.

En el número anterior hablamos más detalladamente sobre la hipoteca social para familias jóvenes, personal militar y otros empleados del sector público.

Las principales etapas de los préstamos hipotecarios.

Las principales etapas de los préstamos hipotecarios.

5. Obtener un préstamo hipotecario: 7 etapas principales para obtener una hipoteca

La hipoteca es un proceso complejo y largo que requiere que el prestatario analice cuidadosamente cada decisión tomada.

Para facilitar el proceso de transacción, los bancos están desarrollando formularios estándar de documentación. Para que el préstamo hipotecario sea lo más cómodo posible para el prestatario, debe conocer las características de cada etapa de la hipoteca.

Etapa 1. Preliminar

En primer lugar El prestatario debe analizar cuidadosamente las condiciones para otorgar un préstamo hipotecario, así como los derechos y obligaciones que recibirá en caso de concluir un contrato de préstamo.

Paso siguiente Se convierte en el cálculo del máximo posible para obtener el monto de la hipoteca. Además, se acuerdan las características de los préstamos y se elabora un cronograma de pagos preliminar.

Si el prestatario está satisfecho con todos los puntos discutidos, aplicación o solicitud de hipoteca.

Desde el punto de vista de una entidad de crédito, la aplicación es una de las principales fuentes de información sobre el cliente y debe incluir los siguientes datos:

- términos de hipoteca deseados - la cantidad, el esquema de cálculo y el tamaño del pago mensual y otras condiciones previstas por el formulario;

- propósito del préstamo - Adquisición de bienes inmuebles, construcción, refinanciación de hipotecas y otros;

- pago inicial;

- información del cliente - Nombre, fecha de nacimiento, dirección, educación y otros;

- datos de disponibilidad de propiedad y obligaciones existentes (préstamos, pensión alimenticia);

- información de empleo, salario y otros ingresos.

Al elegir un programa de préstamo y la propiedad deseada importante tener en cuentaque en la mayoría de los casos el monto del préstamo no excede 70% valor de la propiedadcomprometido Eso es 30El% del precio de los bienes inmuebles deberá pagarse con fondos propios.

Además, la mayoría de las veces, los bancos requieren que coloque el monto del anticipo en su cuenta abierta.

Para determinar la solvencia máxima, las organizaciones de crédito tienen en cuenta los ingresos del prestatario menos los fondos pagados mensualmente por otras obligaciones.

En general, se acepta que el monto de la cuota mensual de la hipoteca debe ser no mas 30% del monto del ingreso neto. Es sobre la base del monto recibido que el monto máximo posible del préstamo se calcula en el futuro.

También en la etapa preliminar se determina bajo el cual por ciento se emitirá un préstamo hipotecario. Depende de la cantidad que el banco acuerde proporcionar al prestatario y las condiciones del préstamo actualmente vigentes.

Etapa 2. Recopilación y análisis de datos sobre el prestatario y el sujeto del compromiso.

El propósito de esta fase es eliminar a los prestatarios potencialmente insolventes.

Para esto, el banco utiliza las siguientes medidas:

- verificación de trabajo;

- verificación de los datos del cliente y su historial crediticio;

- análisis de la fiabilidad y el tamaño de los ingresos y gastos indicados en la solicitud;

- evaluación del presunto sujeto de prenda.

En esta etapa, el prestatario también se explica en detalle qué requisitos se deben cumplir propiedad, que se comprará con fondos emitidos en una hipoteca. Muy a menudo, este es un alto nivel de liquidez, la ausencia de gravámenes y otros derechos de propiedad de terceros.

Además, para clasificar al prestatario como estable o inestable, volver a entrevistar. Para hacer esto, haga preguntas, cuyas respuestas se evalúan en puntos.

Si en la primera etapa no hubo confirmación documental de los ingresos, así como los derechos de propiedad de los activos indicados en el cuestionario, se solicitan los documentos pertinentes.

El servicio de seguridad del banco lleva a cabo una verificación exhaustiva de un posible prestatario por antecedentes penales, la validez de los documentos presentados.

Además, cuando se cambia un trabajo en los últimos 2-3 años, a menudo se especifica qué circunstancias llevaron a tal decisión.

Etapa 3. Evaluación de la probabilidad de reembolso de la hipoteca.

Para evaluar la probabilidad de que un prestatario reembolse las obligaciones hipotecarias, las organizaciones de crédito utilizan un procedimiento especial llamado aseguramiento. Durante el mismo, en función de los ingresos y la propiedad, se analizan las capacidades financieras del cliente.

Las siguientes características de personalidad también se evalúan sin falta:

- la disponibilidad de educación;

- antigüedad

- calificación

- La empresa en la que trabaja el cliente en términos de estabilidad.

Durante el análisis, también se calculan los siguientes coeficientes:

- la relación entre los gastos obligatorios del prestatario y sus ingresos;

- ¿Cuál es la proporción de los pagos del préstamo planificado en salarios?

- qué porcentaje del préstamo será el costo de la venta de la garantía.

Además, en el curso de la comunicación con el prestatario y la evaluación de su historial crediticio, su deseo está decidido a pagar oportunamente las obligaciones contraídas.

Con base en los datos obtenidos, se calculan coeficientes especiales, se evalúan los riesgos del banco cuando se emite un préstamo. El resultado es una compilación de un departamento que evalúa a los prestatarios, recomendaciones al departamento de crédito.

En base a las recomendaciones formuladas, se acepta la decision dar a conocer cualquiera rechazar en la emisión de un préstamo hipotecario. Muy a menudo, se produce un rechazo al identificar el hecho de proporcionar datos falsos, así como problemas con el historial de crédito.

Si el cliente es estable, pueden proporcionarle una lista de condiciones bajo las cuales se tomará una decisión positiva: atraer a un coprestatario o garante, para presentar documentos adicionales.

Etapa 4. Decisión de la hipoteca

Cuando se han completado todos los pasos preliminares, el prestatario encuentra y proporciona al banco el tema de la garantía planificada.

Además, hasta que se tome la decisión, se lleva a cabo la evaluación y aceptabilidad del uso de la propiedad presentada como garantía. Esto es compilado opinión legal.

Todos los documentos compilados durante el análisis se recopilan en un solo archivo y se presentan para su consideración. comité de créditoquien toma la decisión final sobre la posibilidad de prestar.

En caso de aprobación, se establece cómo se redactará la promesa, sobre qué aviso para el prestatario

Etapa 5. Conclusión de una transacción hipotecaria.

En esta etapa, se celebran varios acuerdos entre las partes de la transacción:

- Entre el prestatario y el propietario de la propiedad para la compra de la cual se emite un préstamo, es contrato de venta.

- Entre el banco y el prestatario contrato de préstamo. Debe indicarse: el tamaño y el plazo del préstamo hipotecario, la tasa de interés, por qué motivos el contrato puede rescindirse antes de lo previsto y la propiedad retirada, la prioridad del reembolso.

- El acuerdo de compromiso (hipoteca) debe Asegúrese de registrarse con agencias gubernamentales. Este acuerdo refleja qué propiedad es objeto de una prenda, su valor. Además, se indica que la obligación principal es el préstamo, su monto y plazo, en cuyo caso la garantía se transfiere al banco, ya sea que esté asegurado.

- Contratos de seguro. Para reducir el nivel de riesgo, los bancos requieren varios tipos de seguro. Los préstamos asegurados en el mercado financiero tienen una gran liquidez. A menudo tiene que asegurar la prenda de bienes transferidos. Es aconsejable que el monto del contrato de seguro no sea inferior al monto del préstamo, teniendo en cuenta los intereses. A menudo, la vida y el rendimiento del prestatario también están asegurados.

El final de la etapa de concluir una transacción hipotecaria es la transferencia de fondos al vendedor en la forma prevista en el contrato de préstamo.

Etapa 6. Servicio de crédito

Durante esta fase, se llevan a cabo las siguientes actividades:

- haciendo los próximos pagos;

- verificación del cumplimiento de los pagos realizados al cronograma de pagos de préstamos;

- contabilidad bancaria de operaciones de crédito;

- cálculo y transferencia de primas de seguros;

- trabajar con atrasos;

- informar sobre préstamos emitidos y reembolsables.

Etapa 7. Cerrar un préstamo hipotecario

Esta etapa completa el acuerdo hipotecario. Cuando el prestatario paga todas las obligaciones, se cancela su cuenta de préstamo. Después de eso, la transacción de crédito se cierra y la propiedad se elimina del gravamen.

Por lo tanto, la hipoteca termina. Esto debe ser registrado en Registro estatal.

Hay otra opción para el desarrollo de eventos cuando el prestatario no paga la deuda, violando así los términos del contrato de préstamo.

En este caso, en un procedimiento judicial o no judicial, la organización de crédito saca ejecución hipotecaria en materia de hipotecas. El resultado es la venta de garantías, los ingresos van a pagar la deuda crediticia. Si quedan fondos durante este procedimiento, se transfieren al prestatario.

Por lo tanto, una transacción hipotecaria incluye siete pasos consecutivos. Dependiendo de los términos del contrato, la duración del procedimiento puede ser de decenas de años.

Consejos para elegir la opción de programa de préstamo más adecuada

Consejos para elegir la opción de programa de préstamo más adecuada

6. Cómo elegir una hipoteca: asesoramiento de expertos

El préstamo hipotecario es una obligación que se acepta por más de un año, generalmente por varias decenas de años. Por lo tanto, la elección del programa debe abordarse de la manera más responsable posible.

Para seleccionar las condiciones más favorables, es importante realizar un análisis preliminar exhaustivo.

No olvidesque a menudo los bancos presentan ciertos parámetros de préstamo, usándolos como un movimiento publicitario.

No creas todo incondicionalmente, es importante verifique todos los parámetros de crédito, y no solo aquellos a los que los bancos prestan atención a los clientes.

Los siguientes son consejos de expertos sobre qué parámetros de préstamo deben estudiarse para comprender qué tan beneficioso es.

Consejo 1. Analice las tasas de interés

Tradicionalmente, al elegir el programa hipotecario adecuado, los prestatarios principalmente prestan atención a tasa de interés.

Hoy en Rusia en promedio es 12-15%, que se considera un nivel bastante alto. Algunos de los pagos en exceso más altos en hipotecas se explican, en primer lugar, por un nivel significativo. inflación.

En el futuro cercano, no se espera un cambio en la situación. Reducción de la tasa de interés a un nivel adecuado 8% solo sucede después 15 años, la economía será estable.

Para hacer que la comparación de programas sea más visual, es aconsejable preproducir cálculo de hipoteca. Esto se puede hacer no solo en sucursales bancarias, sino también en línea, utilizando calculadora de préstamos.

Es suficiente ingresar la tasa, plazo y tamaño del préstamo para ver pago mensual estimado. Pero no olvide que las calculadoras estándar no tienen en cuenta varias comisiones.

Además del tamaño del pago mensual, la calculadora le permite evaluar tasa de sobrepago. No todos se dan cuenta de eso cuando solicitan una hipoteca a largo plazo: más 10 años, el sobrepago puede ser igual al monto del préstamo original recibido e incluso excederlo varias veces.

Consejo 2. Compare el tamaño de las comisiones.

Todos los prestatarios tienen una idea del tamaño de la tasa de interés del préstamo que reciben. Sin embargo, pocos son conscientes de cuánto se les cobrará por atender diversas operaciones bancarias. Al mismo tiempo, en términos monetarios, los gastos del prestatario pueden ascender a más de mil rublos.

A menudo, los prestatarios se sienten tentados a una tasa de interés más baja en comparación con otros bancos, sin considerar tamaño de comisión.

Al mismo tiempo, los bancos suelen indicar el nivel. pagos adicionales como un porcentaje por mes, que los clientes a menudo no prestan atención durante el registro. Como resultado, a lo largo de los años de servicio de un préstamo, se acumulan enormes cantidades de dinero.

Hay varios tipos de comisiones:

- para atender una cuenta de crédito;

- para hacer pagos mensuales;

- para procesar y emitir un préstamo.

Todos ellos aumentan la cantidad de pago excesivo bajo el contrato. Por lo tanto, la disponibilidad de comisiones debe aclararse todavía antes Firma de un contrato de préstamo.

Consejo 3. Analiza las condiciones del seguro

La ley obliga al asegurar hipotecas para asegurar la garantía. Al mismo tiempo, los bancos a menudo, además del seguro obligatorio, incluyen: seguro de vida, salud e incapacidad del deudor.

Debe tenerse en cuenta que el prestatario paga las contribuciones, tanto el seguro obligatorio como el adicional.

A menudo hay que agregar un año 1% del monto del préstamo. Es natural que con una larga madurez, las cantidades suban bastante sustancial.

En principio, todos los tipos de seguro complementario son voluntarios y se emiten exclusivamente con el consentimiento del cliente.

Si el banco se niega a contratar un seguro, puede seguir aumento de la tasa de interés. Por lo tanto, es muy importante aclarar la disponibilidad de seguros, así como el tamaño de los pagos de los mismos.

Antes de tomar una decisión, vale la pena hacer un calculo y comparar ahorrosque es causada por la denegación del seguro, con un sobrepago adicional que surge en relación con un aumento en la tasa.

Consejo 4. Estudie los términos del reembolso anticipado

En la mayoría de los casos, los prestatarios hacen todo lo posible para pagar un préstamo hipotecario lo más rápido posible.

Las estadísticas muestran que hay casos frecuentes cuando una hipoteca emitida el 20 años, cierra a través de 10, y a veces mucho antes, sin embargo, no todos los bancos están satisfechos con este estado de cosas.

Con el pago acelerado de los préstamos hipotecarios, la institución de crédito pierde enormes ganancias. Es por eso que los prestamistas están haciendo esfuerzos para que los pagos anticipados no sean rentables para los clientes.

Hay varias formas de hacer esto.:

- moratoria, es decir, una prohibición de pagos por un monto superior al cronograma para un determinado período de tiempo;

- comisiones para reembolso anticipado;

- complicación del esquema reembolso anticipado

Consejo 5. Especifique las condiciones bajo las cuales se puede rescindir un contrato de préstamo.

Antes de firmar el acuerdo hipotecario, debe aclararse bajo qué condiciones el banco tiene el derecho de rescindir unilateralmente este acuerdo.

Tradicionalmente, las organizaciones de crédito deciden rescindir el contrato en los casos en que el prestatario 3 una vez al año lo permite largas demoras.

Sin embargo, en algunos casos, incluso un pago atrasado por única vez puede generar problemas importantes.

Por lo tanto, al elegir un programa para registrar una hipoteca, es imprescindible realizar un análisis de todos los parámetros mencionados. Sin esto, uno no puede estar seguro de que se elijan las mejores condiciones.

Términos de préstamos hipotecarios según el ejemplo de los bancos más grandes de la Federación Rusa

Términos de préstamos hipotecarios según el ejemplo de los bancos más grandes de la Federación Rusa

7. Condiciones para obtener una hipoteca en 2019 según el ejemplo de los bancos más populares en Rusia

Las hipotecas se basan en las leyes federales. En este caso, las condiciones que los bancos hacen a los prestatarios, determinan de forma independiente.

Comúnmente a todos los programas se consideran tradicionalmente Ciudadanía rusatambién registro permanente en la regióndonde se emite un préstamo y se adquieren bienes inmuebles. Sin embargo, al emitir préstamos para la compra de apartamentos en el mercado secundario, algunas organizaciones incluso tratan estas condiciones de manera bastante leal.

Sexo del futuro prestatario También juega un papel secundario. Sin embargo, algunos oficiales de crédito prefieren otorgar préstamos a hombres o mujeres.

Educación superior La mayoría de los bancos conceden gran importancia. Por supuesto, las organizaciones de crédito oficiales no prescriben un requisito de diploma en los programas. Sin embargo, esta condición aumenta el nivel de confiabilidad, ya que siempre es más fácil para una persona con educación superior encontrar trabajo.

Los clientes con un alto riesgo de desaprobación de préstamos también se consideran aquellos que tienen la única fuente de ingresos: negocio propio. Por lo tanto, a menudo los empresarios se enfrentan a un rechazo de la solicitud presentada.

Mucho más voluntariamente están las instituciones de crédito que otorgan hipotecas a quienes tienen salarios estables en compañías confiables.

A continuación, consideramos estas y otras condiciones de los préstamos hipotecarios en los bancos rusos.

Condición 1. Edad del prestatario

Los bancos prefieren emitir hipotecas a ciudadanos en edad laboral. Obtenga una hipoteca para aquellos que ya han cumplido 21 año

El límite superior se considera tradicionalmente edad de jubilación más o menos 5 años de edad. Pero hay algunas características.

El límite superior de los préstamos en promedio en Rusia implica el final de todos los pagos de hipotecas por 65 años La edad máxima se ofrece en Sberbank. Aquí puedes pagar un préstamo antes de llegar 75 años de edad

Hay algunas características para determinar el límite de edad superior y para el diseño hipotecas militares. La jubilación del personal militar comienza con 45 años, por lo tanto, es hasta esta edad que los préstamos hipotecarios están especialmente desarrollados para estas categorías de ciudadanos.

Sin embargo, la edad no es un determinante esencial de una hipoteca. Los bancos prestan más atención estabilidad salarial, la presencia de propiedadtambién garantes cualquiera coprestatarios.

Condición 2. Matrimonio y coprestatarios

Los bancos tienen la mayor confianza prestatarios familiares. Esto es especialmente cierto para aquellos que tienen hijos, y el cónyuge trabaja y recibe un ingreso estable.

Prestatarios con 2 un niño y más, y existe el derecho al capital de maternidad, también tienen ciertos los beneficios. Pueden usar fondos estatales para el pago inicial o el reembolso de una parte de la deuda principal.

Resulta que tener una familia es una ventaja al registrar una hipoteca. Sin embargo, en los casos en que el cónyuge del solicitante está de baja por maternidad, así como si el prestatario tiene demasiados dependientes, el prestatario puede recibirrechazo de emitir un préstamo hipotecario.

En cuanto al coprestatario, su presencia aumenta la probabilidad de un resultado positivo. Coprestatario representa a la persona que está obligada a pagar el préstamo en igualdad de condiciones con el prestatario principal.

Además, para calcular el monto máximo del préstamo, se tienen en cuenta los ingresos de estas dos personas. Como los coprestatarios suelen atraer cónyuges o parientes cercanos.

Condición 3. Duración del empleo

Un parámetro importante que se tiene en cuenta al registrar una hipoteca es la duración del servicio. Tradicionalmente, el solicitante debe trabajar en la misma empresa o en un puesto no menos de seis meses.

Además, la experiencia total sobre el pasado. 5 los años deberían ser no menos 12 meses. La mejor ubicación que los bancos tienen para aquellos que tienen salario fijo y lugar de trabajo estable, idealmente servicio publico.

Condición 4. La cantidad de ingresos

Una de las primeras condiciones a las que los empleados del banco prestan atención es la cantidad de ingresos recibidos por un prestatario potencial. De muchas maneras, el monto de la hipoteca obtenida, así como el tamaño del pago mensual, dependen de ello.

Está legalmente establecido que el monto de los pagos de un préstamo hipotecario debe ser no mas mitad del ingreso total. En otras palabras, los fondos recibidos deberían ser suficientes para satisfacer las necesidades naturales.

Puede aumentar el nivel de confianza de una entidad de crédito al documentar la existencia de varios activos rentables. Podría ser valores, oro y así sucesivamente propiedad.

Al considerar el tamaño de los ingresos, algunas organizaciones de crédito tienen en cuenta los siguientes parámetros:

- ingreso total de los dos cónyuges;

- salarios de familiares que están involucrados como garantes o coprestatarios;

- otros ingresos Que podrá confirmar oficialmente (por ejemplo, pagos de alquiler).

Debe tenerse en cuenta que las organizaciones de crédito evalúan no solo el nivel de ingresos, sino también la precisión de los pagos de préstamos anteriores o existentes. Resulta que la probabilidad de fracaso aumenta significativamente si hay hechos de morosidad en los préstamos actuales.

Si el préstamo, para el cual hubo morosidad menor, ya se ha cerrado, puede intentar demostrar al banco que los retrasos en los pagos se debieron a circunstancias difíciles. Por ejemploPuede presentar un certificado de enfermedad o reducción.

Condición 5. Documentos requeridos

Una de las condiciones más importantes, sin las cuales es imposible obtener una solución positiva, es proporcionar paquete completo de documentos necesarios. Además, no solo deberían ser debidamente decoradopero también pasar una prueba en autenticidad.

Por ejemplo, para organizar una hipoteca en Sberbank será requerido:

- solicitud de préstamo;

- documento de identidad del prestatario y su cónyuge, hijos;

- certificado de matrimonio;

- certificado u otro documento oficial que confirme el nivel de ingresos;

- copia del libro de trabajo;

- documentos de propiedad que actuarán como garantía para una hipoteca.

En la mayoría de los bancos, la lista de documentos es aproximadamente la misma.

Condición 6. Pago inicial

La cantidad de fondos propios que debe pagarse para pagar un apartamento para obtener una hipoteca varía según los bancos.

Debe saberque dentro del marco de una sola institución de crédito puede haber varios programas hipotecarios que involucran una cantidad diferente de pago inicial.

En promedio, el nivel de anticipo en los bancos es 15-30% Sin embargo en Sberbank Las condiciones son más leales. Entonces, de acuerdo con el programa "Familia joven" el pago inicial se proporciona por la cantidad de 10% Para familias con niños, se reduce hasta 5%. En más detalles sobre la hipoteca sin pago inicial, hablamos en el último número.

Condición 7. Plazo de la hipoteca

El plazo para el cual se emitirá un préstamo hipotecario se acuerda entre el prestatario y el banco. Durante este tiempo, todos los pagos del préstamo deben hacerse en su totalidad.

El término está influenciado por varios factores:

- nivel de ingreso del prestatario;

- monto del préstamo requerido;

- edad del cliente

Plazo máximoen el que puede obtener una hipoteca, en Sberbank hace las paces 30 años de edad Algunas instituciones de crédito acuerdan otorgar dicho préstamo a 50 años de edad

Plazo mínimo tradicionalmente igual 10 años Los programas que prevén el reembolso total dentro de los cinco años son mucho menos comunes.

A los prestatarios que necesitan fondos por un período de tiempo más corto se les puede recomendar que soliciten un préstamo al consumidor en lugar de una hipoteca.

Condición 8. Tasa de interés hipotecario

La tasa de interés promedio en los bancos rusos es 12-14% por año

Se aplican condiciones más leales a los clientes habituales del banco, así como a aquellos que emiten una hipoteca para programas sociales.

Los clientes deben estar atentos a aquellos bancos que ofrecen obtener una hipoteca con un porcentaje más bajo. A menudo, en estos casos, se sobreestiman las comisiones.

Condición 9. Procedimiento de pago

Teóricamente existe 2 opciones para realizar pagos mensuales:

- diferenciado

- pagos de anualidades

En el primer caso el pago se reduce gradualmente, en el segundo - El pago se realiza en cantidades iguales.

En Rusia, el esquema usando pagos de anualidades. Que es ofrecido por la mayoría de los bancos.

Condición 10. Contribuciones al seguro

La ley rusa establece la obligación de asegurar las hipotecas. Pero a menudo los bancos introducen condiciones para un seguro adicional.

Introducen una condición para asegurar en los programas de préstamos. vida del clientesu capacidad de trabajotambién colateral. En este caso, es mejor elegir seguro a todo riesgo, ya que su costo será menor.

Por lo tanto, hay una serie de condiciones para los préstamos hipotecarios, que el prestatario debe familiarizarse en la etapa de elección de un banco.

Cálculo de la hipoteca (monto del préstamo hipotecario) usando la calculadora en línea

Cálculo de la hipoteca (monto del préstamo hipotecario) usando la calculadora en línea

8. Cómo calcular una hipoteca en línea: un ejemplo de cálculo del monto de un préstamo hipotecario

Ya en la etapa de decidir comprar una vivienda con una hipoteca, los futuros prestatarios se preguntan cuál será el monto de los pagos mensuales y cuánto ascenderá en última instancia el sobrepago.

La mayoría de los grandes bancos brindan a todos la oportunidad de hacer de forma independiente todos los pagos necesarios utilizando calculadora de hipotecas en modo en linea. Sin embargo, a menudo surgen ciertas dificultades.

Parece que todo es simple, solo ingrese:

- la tasa para el programa seleccionado como un porcentaje;

- método de pago;

- plazo del préstamo (generalmente en meses);

- el costo del departamento;

- monto del pago inicial.

Cuando se ingresa toda la información, la calculadora calculará cantidad de pagos y pagos excesivos.

Por ejemplo, se especifican los siguientes parámetros:

- costo del apartamento 3 un millón de rublos;

- plazo del préstamo: veinte años o 240 meses

- tasa 13%;

- sin pago inicial;

- esquema de pago de anualidades.

Como resultado, resulta que el tamaño del pago mensual es 35 147 rublos El sobrepago excederá 5,4 millones de rublos, eso es acerca de 180%. Es aceptable o no que el prestatario decida por sí mismo.

Debe tenerse en cuenta que al calcular utilizando una calculadora de hipotecas, a menudo no se tienen en cuenta comisiones y pagos de seguros.

Es aún más difícil hacer cálculos confiables cuando el cliente realiza regularmente montos que exceden el monto del pago con el propósito de un reembolso parcial anticipado de la deuda.

A partir de los parámetros que se ingresan en la calculadora de hipotecas, se puede ver que el tamaño de los pagos y los pagos en exceso se ven afectados por los parámetros del programa establecidos por cada banco independientemente.

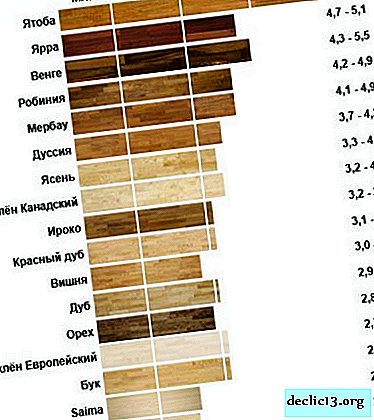

Para facilitar la selección de condiciones óptimas, proporcionamos una tabla de condiciones hipotecarias que ofrecen los grandes bancos rusos:

| Organización de crédito | Nombre del programa | Tasa de interés,% por año | Pago inicial,% | Max plazo | Max monto del préstamo, millones de rublos |

| Raiffeisenbank | Apartamentos en edificios nuevos | 11 | 10 | 25 años de edad | 15 |

| Gazprombank | Hipoteca con apoyo estatal | 11,75 | 20 | 30 años | 20 |

| Sberbank | Con apoyo estatal | 12 | 20 | 20 años | 8-15 |

| Unicredit | Hipoteca está llamando | 12 | 20 | 30 años | - |

| VTB 24 | Comprar una casa en el mercado primario o secundario | 13-15 | 15 | 15 años | 8-75 |

9. Reembolso anticipado de una hipoteca (préstamo hipotecario): ¿es rentable o no?

La mayoría de los prestatarios intentan pagar un préstamo hipotecario lo antes posible. Esto se explica por los grandes pagos excesivos.

Es fácil calcular que comprar un apartamento en una hipoteca en 20 años, el prestatario pagará 2 veces una cantidad mayor de la que toma del banco. Y este no es el límite, si no hay un pago inicial, la tasa está por encima del promedio y el período es máximo, el sobrepago será aun mas.

Algunos sostienen que la inflación devorará parte del sobrepago con el tiempo. Sin embargo, a pesar de todo, es enorme en cualquier caso.

Muestra de prácticaque muchos clientes del banco, cuando conocen el tamaño de los pagos en exceso, se niegan a concertar una hipoteca. Aquellos que, sin embargo, decidieron hacer ese compromiso, intentan deshacerse de él lo más rápido posible.

No olvides que en Rusia se usa con mayor frecuencia esquema de anualidad realizar pagos, lo que implica un reembolso muy lento del capital. En los primeros meses e incluso años, se pagan los intereses del préstamo.

La deuda principal en sí misma se reduce muy lentamente. Esta situación no es adecuada para los prestatarios, por lo que comienzan a producir prepagosen el cual el monto de la deuda se reduce mucho más notablemente.

Pero tales decisiones no son rentables para los bancos, porque en este caso pierden enormes ganancias. Por lo tanto, hacen todo lo posible para garantizar que los prestatarios rechacen el reembolso anticipado.

Para ello, se han aplicado tradicionalmente las siguientes medidas:

- moratoria de prepago implica una prohibición de dichos pagos durante varios años;

- se introducen comisiones reembolso acelerado de la deuda principal;

- arreglado cantidad de pagos anticipados;

- procedimiento de alivio de la deuda es complicado - la mayoría de las veces debe escribir un estado de cuenta en un día específico y luego solicitar un nuevo calendario de pagos.

Los expertos recomiendan no apresurarse a pagar anticipadamente. Es mejor realizar un análisis exhaustivo de la efectividad de tales acciones antes de cometerlas.

No olvide que hoy una cantidad específica tiene más valor del que tendrá mañana, teniendo en cuenta la inflación.

10. TOP-5 bancos con las mejores condiciones para préstamos hipotecarios

Hoy, casi todos los bancos ofrecen varios programas hipotecarios. Muchos de ellos se caracterizan por condiciones muy favorables. Sobre dónde es más rentable obtener una hipoteca, anteriormente escribimos en uno de nuestros artículos.

Sin embargo, para buscar de forma independiente el programa perfecto tendrá que pasar una gran cantidad de tiempo. Una gran opción es utilizar las calificaciones de los bancos compiladas por expertos.

Una de estas calificaciones se presenta a continuación en forma de tabla:

| № | Organización de crédito | Nombre del programa de crédito | Monto máximo del préstamo, millones de rublos | Plazo máximo | Tasa |

| 1. | Banco de crédito de Moscú | Hipoteca con apoyo estatal | 8,0 | 20 años | 7-12% |

| 2. | Promsotsbank | Establezca su oferta | 20,0 | 27 años | 10% |

| 3. | Sberbank | Adquisición de viviendas terminadas para familias jóvenes. | 8,0 | 30 años | 11% |

| 4. | VTB 24 | Más metros - menos tarifa (compra de apartamentos de gran tamaño) | 60,0 | 30 años | 11,5% |

| 5. | Banco Agrícola Ruso | Para clientes confiables | 20,0 | 30 años | 12,50% |

11. Asistencia profesional para obtener y obtener una hipoteca.

Hacer un préstamo hipotecario es un proceso difícil y largo. Causa dificultades particulares para aquellos que no tienen una educación legal o financiera.

Se puede recomendar a tales categorías de ciudadanos que, para ahorrar tiempo, esfuerzo y dinero, busquen la ayuda de profesionales llamados corredores hipotecarios. Ayudan a encontrar programa hipotecario, que será más rentable en condiciones específicas.

La mayoría de las principales agencias inmobiliarias tienen en su personal corredores de hipotecas y, a veces, un departamento completo. Además, el mercado opera empresas especializadaspara lo cual la asistencia en la obtención de préstamos es la actividad principal. Además, con su ayuda, puede tomar un préstamo con historial de crédito malo sin certificados de ingresos y garantes.

En Moscú, los líderes entre tales compañías son:

1) libertad

Freedom promete a su cliente lograr una reducción máxima de la tasa del 1% de los bancos.

Además, la cooperación con este corredor le permite deshacerse de las comisiones por la emisión de hipotecas.

2) Selección de hipoteca

La compañía garantiza que las solicitudes enviadas a los bancos de Moscú serán aprobadas con precisión.

El corredor ha estado operando en el mercado desde 2012, brindando asistencia tanto a personas jurídicas como a personas físicas.

3) El ABC de la vivienda

El ABC de la vivienda, una de las agencias inmobiliarias más grandes de Moscú, comenzó su trabajo en 1997.

Durante este tiempo, se abrieron 8 sucursales en toda la capital.

4) Bienes inmuebles de capital

Capital real estate ayuda a tramitar una hipoteca lo antes posible al proporcionar un mínimo de documentos.

Muchas compañías de corretaje están desarrollando una red de sucursales en Rusia, que va más allá de la capital. En cualquier caso, siempre puede encontrar un corredor hipotecario confiable en megaciudades bastante grandes.

12. Preguntas frecuentes sobre hipotecas (FAQ) 📣

En el proceso de estudiar el tema de obtener préstamos hipotecarios, los futuros prestatarios inevitablemente enfrentan una gran cantidad de preguntas. Encontrar respuestas a ellas requiere una buena cantidad de tiempo y esfuerzo.

Por lo tanto, decidimos hacer la vida más fácil para nuestros lectores: las respuestas a las preguntas más populares sobre la hipoteca ya no tendrán que buscarse en Internet. Los citamos al final de esta publicación.

Pregunta 1. ¿Cómo calcular la hipoteca en línea usando una calculadora de préstamos?

Evaluar los principales parámetros de un préstamo hipotecario en el modo en linea permitir especial calculadoras. En este caso, puede usar tanto los que están publicados en el sitio web de un banco en particular como los que están en nuestro sitio web. Puede calcular la hipoteca a través de nuestra calculadora de hipotecas.

Usando tales programas, puede calcular:

- monto de pago mensual;

- el monto total de todos los pagos por el plazo completo del préstamo;

- tamaño de los pagos en exceso.

Para determinar los valores nombrados, debe ingresar en los campos de la calculadora:

- monto del préstamo o el costo del apartamento y el monto del pago inicial;

- plazo del préstamo: generalmente indicado en meses;

- tasa de interés para el programa seleccionado;

- esquema de pago

Los esquemas de pago vienen en 2 tipos:

- anualidad

- diferenciado

Si eliges pagos de anualidades, mensualmente tendrá que pagar una cantidad fija. Sin embargo, solo su composición es diferente. Primero, el interés ocupa la mayor parte del pago, gradualmente disminuye su contenido y aumenta la amortización de la deuda principal.

Para sistema diferencial pagos La situación opuesta es característica: la cantidad de pago es diferente cada mes, disminuye gradualmente. Al mismo tiempo, se devuelven los intereses devengados y las partes iguales de la deuda principal.

En Rusia, la mayoría de los bancos usan pagos de anualidades. Sin embargo, los expertos advierten que se caracterizan por una gran cantidad de pago excesivo. Por lo tanto, en los casos en que el prestatario tiene derecho a elegir, es mejor preferir circuito diferencial.

Cuando se han ingresado todos los datos en la ventana de la calculadora, queda presionar el botón calcular.

De hecho, todas las calculadoras funcionan aproximadamente igual. Sin embargo, los bancos publican en sus sitios aquellos que ya están sintonizados con sus propios términos de préstamos hipotecarios.

También es importante prestar atención a la posibilidad de incluir en el cálculo tamaño de las comisiones y pagos de seguros, ya que tienen un efecto significativo en el tamaño de los pagos excesivos.

Pregunta 2. ¿Vale la pena tomar una hipoteca en moneda extranjera?

Algunos prestatarios creen que hay un beneficio al organizar una hipoteca en moneda extranjera.

La mayoría de los bancos ofrecen tarifas para programas similares, que mínimo 3-4% más bajoque con una hipoteca de rublo. Parecería que durante los muchos años para los cuales se emiten dichos préstamos, esto ahorra cantidades significativas de dinero.

Sin embargo, no olvide que hoy el tipo de cambio está cambiando rápidamente y no siempre de manera predecible. Tales saltos pueden conducir a un aumento significativo en el monto del pago en términos de rublos, y a veces a la incapacidad del prestatario para cumplir con sus obligaciones.

Tales situaciones conducen inevitablemente al hecho de que los futuros prestatarios se preguntan si la hipoteca de divisas es segura hoy.

Debe tenerse en cuenta que al emitir una hipoteca en moneda extranjera, el prestatario asume no solo crédito, sino también riesgos cambiarios.

Esto se sintió completamente por los prestatarios que emitieron un préstamo en la moneda de todos 3-4 hace años Desde entonces, la tasa ha crecido aproximadamente 2 veces.

Como resultado, muchos prestatarios de moneda extranjera se encontraron en una situación en la que los fondos ganados por ellos se volvieron insuficientes para pagar los pagos mensuales. Y no hay garantías de que en el futuro los saltos en el valor de las monedas no vuelvan a ocurrir.

Resulta que es rentable para la mayoría de los prestatarios organizar préstamos hipotecarios en rublos. Los únicos que pueden beneficiarse de una hipoteca en moneda extranjera son ciudadanos cuyos salarios se calculan y pagan en moneda extranjera. Pueden ahorrar en la conversión.

Aquellos que ya han emitido una hipoteca en moneda extranjera están preocupados si la situación con un fuerte salto en la tasa de cambio se repetirá. En este sentido, están tratando de decidir si transfieren el préstamo a rublos.

Los expertos recomiendan probar refinanciar una hipoteca. Sin embargo, puede ser mucho más rentable. préstamo sin intereses por un período mínimo con amigos. Estos medios deberían pagar la hipoteca.

Después de eliminar el gravamen de bienes inmuebles, se debe emitir un préstamo en rublos contra su seguridad y se debe pagar la deuda. Pero aquí hay dificultades: no todo el mundo tiene amigos que estén dispuestos a pedir prestadas sumas tan grandes de dinero. Ya hemos hablado sobre dónde pedir dinero prestado con urgencia en un número anterior.

Además, no hay garantía de que cuando intente obtener un préstamo garantizado por bienes raíces no haya una exención del banco, no.

Pregunta 3. ¿Cómo obtener un subsidio de pago de hipoteca?

Para muchos, un préstamo hipotecario es la única forma de convertirse en propietario de su propia vivienda. Sin embargo, para obtenerlo, debe confirmar un ingreso lo suficientemente alto y estable.

Naturalmente, no todos tienen esa oportunidad. Para personas menos pudientes provistas asistencia estatal para obtener un préstamollamado subsidio.

Las subvenciones se asignan según federaletc. nivel regional. Puede obtener información detallada sobre las posibilidades de obtener ayuda estatal en las autoridades locales.

A 2020 Los años elegibles para subsidio son:

- familias numerosas, es decir, aquellos en los que se crían más de dos hijos al momento de obtener un préstamo hipotecario;

- familias jovenesdonde ambos cónyuges no han alcanzado la edad de 35 años;

- familias monoparentalesen el que el cónyuge tiene menos de 35 años;

- familias de servidores públicos.

La decisión sobre la posibilidad de proporcionar subsidios hipotecarios a una familia joven se confía al departamento de jóvenes formado por la administración de la ciudad.

Para obtener apoyo del gobierno, debe pasar por varias etapas:

- Asegúrese de que la familia en cuestión sea elegible para un subsidio;

- Especifique en el comité juvenil qué paquete particular de documentos debe proporcionarse en una situación específica. La lista está determinada por los parámetros de cada familia individual, así como por la propiedad adquirida;

- Reúna todos los documentos necesarios y transfiéralos al departamento de jóvenes.

Después de eso, queda esperar hasta que sea aceptado decisión de incluir en el programa de subsidios. Es obligatorio estar documentado. Posteriormente, este documento en particular puede ser necesario para apelar ante el tribunal y otras instancias.

A pesar de que el paquete de documentos necesarios es individual para cada caso específico, Hay un paquete estándar que incluye:

- Un documento que confirma la decisión tomada por la comisión de vivienda sobre la necesidad de mejorar las condiciones de vida de una familia en particular;

- Copias de documentos (pasaportes) de ambos cónyuges. También puede necesitar documentos de identidad de otros miembros de la familia que vivan con su cónyuge.

- Copias de los certificados de nacimiento de cada niño.

- Copia del certificado de matrimonio. Para una familia incompleta: un certificado de divorcio.

- Para las familias monoparentales, también se requiere un documento que confirme la elegibilidad de los niños con uno de los padres.

- Para ambos cónyuges: documentos que confirman los ingresos (certificado 2-NDFL, del fondo de pensiones), así como el empleo (una copia del libro de trabajo o un certificado del servicio de empleo).

Las familias que califican para un subsidio deben estar preparadas para recibirlo. largo y difícil.

En primer lugar, el proceso de preparación de todos los documentos necesarios requiere mucho tiempo y esfuerzo. Además, en la mayoría de los casos, los organismos gubernamentales no tienen prisa por tomar una decisión. Verifican los documentos presentados con especial cuidado.

A pesar de las dificultades, existe una oportunidad real de recibir un subsidio. Para muchos, se convierte asistencia financiera real en adquirir tu propio departamento. Es por eso que no debes tener miedo, es importante avanzar con confianza hacia la meta.

Pregunta 4. Hipoteca en virtud de la ley y en virtud de un acuerdo: ¿qué es?

Legalmente hipoteca Es la clave del sector inmobiliario. Su objetivo principal es el seguro de riesgo de crédito.

Es decir, en aquellos casos en que, por alguna razón, el prestatario deja de cumplir con sus obligaciones, el prestamista tiene el derecho de vender la propiedad y los ingresos para enviar la deuda.

De conformidad con la legislación rusa aplicable dos Los tipos de motivos que conducen a las hipotecas:

1) Hipoteca por ley establece cuándo no ocurre con el acuerdo de las partes en la transacción de compromiso, pero cuando aparecen los hechos establecidos por la ley. También se llama hipoteca legal.

Puede ocurrir en los siguientes casos:

- adquisición de bienes inmuebles: una casa, terreno o departamento, utilizando dinero prestado;

- construcción de viviendas con fondos tomados a crédito;

- al proporcionar un préstamo o un plan de cuotas por parte del vendedor de bienes inmuebles al comprador.

En todos estos casos, la hipoteca se ejecuta mediante el contrato de venta de la propiedad a expensas de los fondos prestados. Dicho acuerdo está sujeto a registro estatal.

Al finalizar, el prestatario es reconocido oficialmente como el propietario de la propiedad adquirida. Sin embargo, en realidad está comprometido con una entidad de crédito. Esto se registra en la columna. "restricciones" certificado de propiedad "prenda por ley".

2) Hipoteca en virtud de un acuerdo. Surge como resultado de la conclusión. contrato de compromiso inmobiliario. Tal acuerdo no es una obligación separada, es una adición al acuerdo de préstamo.

Una característica distintiva de una hipoteca en virtud de un acuerdo es la transferencia al prestamista como garantía de una propiedad que ya es propiedad del prestatario.

Por ejemplo, el ciudadano posee bienes inmuebles y quiere obtener un préstamo por una gran cantidad. Al mismo tiempo, se establece un acuerdo hipotecario simultáneamente con el contrato de préstamo, y surge una promesa en virtud del acuerdo.

Por lo tanto, la principal diferencia entre los dos tipos de hipotecas es los objetivos uso de fondos de crédito:

- Hipoteca por fuerza de ley surge en el registro préstamos específicosque puede usarse exclusivamente para la adquisición de bienes inmuebles.

- Por el contrario, al hacer hipotecas en virtud de un acuerdo préstamo emitido no está dirigido. Por lo tanto, el prestatario tiene derecho a gastar dinero a su discreción.

En Rusia, la mayoría de las veces, los prestatarios utilizan una hipoteca específicamente para la adquisición de una propiedad que el banco emitirá como garantía. Por lo tanto, las hipotecas por ley son mucho más comunes.

Pregunta 5. ¿Cuál es el monto mínimo de un préstamo hipotecario y cómo se calcula?

Tradicionalmente, el monto del préstamo hipotecario se calcula en función del valor de la propiedad adquirida. Puedes obtener el maximo 100% de esta cantidad El tamaño mínimo también es limitado: tradicionalmente no debería ser más pequeño 30% El costo del departamento.

Debe entenderse que el precio establecido por el vendedor no se acepta como el precio de la propiedad durante los préstamos hipotecarios.

Verificación obligatoria del costo asignado de la vivienda. Ella llevó a cabo tasador, que realiza una inspección de la propiedad y da su propia opinión sobre la idoneidad del precio asignado.

La práctica muestra que Una gran cantidad de factores afectan el tamaño de un préstamo hipotecario:

- el tamaño del mercado, así como el precio estimado de la propiedad;

- edad del prestatario;

- monto del pago inicial;

- nivel de ingresos

En primer lugar, consideraremos cómo el nivel de salario de un prestatario afecta el nivel de un préstamo hipotecario.

La ley establece una limitación: los pagos mensuales no deben exceder la mitad de los ingresos del deudor. Dicha regla también es beneficiosa para el prestatario, ya que con una proporción diferente será muy difícil cumplir con las obligaciones contraídas.

Pero al calcular un posible pago, no solo se tiene en cuenta el salario recibido. Los empleados del banco calculan el ingreso mensual neto del prestatario.

En este sentido, los gastos obligatorios son importantes, lo que afecta directamente la cantidad gratuita de fondos en el presupuesto del prestatario. Los empleados del banco están especialmente atentos a los llamados pagos sociales - pensión alimenticia, costos de servicios públicos, impuestos y otros.

No olvidesque la carga sobre el presupuesto familiar al solicitar un préstamo hipotecario no es solo en pagos mensuales, sino también en pagos de seguros. También deben ser considerados.

Si el ingreso recibido durante los cálculos no es suficiente para obtener una hipoteca por el monto deseado, puede aprovechar la oportunidad para atraer coprestatarios. En este caso, los ingresos de varias personas ya se tienen en cuenta, pero cada uno de ellos tendrá que recopilar un paquete estándar de documentos y pasar por el procedimiento de verificación completo.

De hecho, uno debe tener en cuenta no solo el valor estimado de la propiedad adquirida. En casos donde la cantidad en manos de un prestatario potencial es mayor 70% del precio del apartamento, tiene sentido considerar otras opciones de préstamo.

Puede intentar arreglar no una hipoteca, sino crédito al consumidor. En este caso, puede guardar. A pesar de que el porcentaje de préstamos no específicos puede ser mayor, debe considerar falta de la mayoría de las comisionestambién primas de seguro.

13. Conclusión + video sobre el tema

Por lo tanto, para muchos, una hipoteca es la única forma de convertirse en el propietario de su propio apartamento.

Es importante por adelantado Para estudiar todos los aspectos de los préstamos, compare los programas existentes en el mercado. En este caso, puede esperar que la compra de bienes inmuebles se realice con el mayor beneficio para el prestatario.

En conclusión, recomendamos ver un video sobre qué son una hipoteca y un préstamo hipotecario, y también cuál es el procedimiento para obtener dicho préstamo de los bancos:

Le deseamos buena suerte en asuntos financieros, para que el reembolso de un préstamo hipotecario se realice lo antes posible.

Estimados lectores de la revista en línea "RichPro.ru", estaremos muy contentos si comparten sus comentarios sobre el tema de publicación a continuación. Hasta pronto!